北京残保金申报于8月1日开始,部分用人单位已经完成残保金申报缴纳,但申报过程中遇到一些问题,北京税务局结合用人单位遇到的问题情境总结如下:

残保金按年计算征缴,申报缴费期限为每年8月1日至9月30日。2022年8月1日至9月30日,应申报缴纳所属期为2021年1月1日到2021年12月31日残疾人就业保障金。

本市行政区域内,除登记注册类型为(港澳台商)企业常驻代表机构,外国企业常驻代表机构,个体经营、个体工商户、内资个体、港澳台个体、外资个体、个人合伙、内资合伙、港澳台合伙、外资合伙、个人、内资个人、港澳台个人、外资个人以外的所有用人单位。

用人单位可以选择电子税务局申报或上门申报的方式进行残保金申报,并对申报信息的真实性、完整性负责。

1、未雇佣在职职工或未发放工资的用人单位也要进行“零申报”。

3、2022年新成立的用人单位,不需进行申报(包括零申报)。

北京市行政区域内的各类用人单位均应按照不少于本单位在职职工总数1.5%的比例安排残疾人就业,未达到上述比例的,应当缴纳残保金。

残保金按上年用人单位安排残疾人就业未达到规定比例的差额人数和本单位在职职工年平均工资之积计算缴纳。

2022年缴纳2021年度的残保金,计算公式如下:

残保金年缴纳额=(2021年用人单位在职职工人数×1.5%-2021年用人单位实际安排残疾人就业人数)×2021年用人单位在职职工年平均工资

1、自2020年1月1日起至2022年12月31日,对残保金实行分档减缴政策。其中:用人单位安排残疾人就业比例达到1%(含)以上,但未达到1.5%比例的,按规定应缴费额的50%缴纳残保金;用人单位安排残疾人就业比例在1%以下的,按规定应缴费额的90%缴纳残保金。

2、自2020年1月1日起至2022年12月31日,在职职工人数在30人(含)以下的企业,暂免征收残保金。

3、用人单位遇不可抗力自然灾害或其他突发事件遭受重大直接经济损失的,可以申请减免或者缓缴残保金。用人单位申请减免或缓缴残保金的,应当先行向主管税务机关所在地的财政部门提出书面申请,由区财政部门进行审批。审批通过后,用人单位持《残疾人就业保障金缴费申报表》到主管税务机关办理减免或缓缴手续。

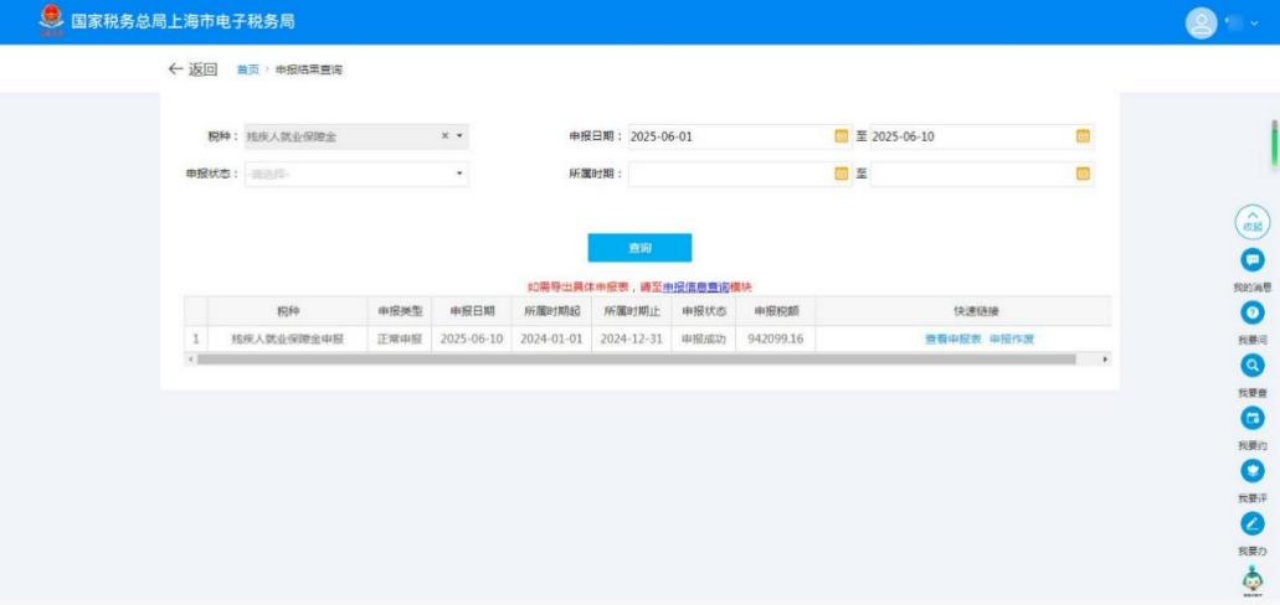

答:您好,可通过电子税务局【我要办税】—【税费申报及缴纳】—【申报表(财务报表)查询及打印】—【残疾人就业保障金申报查询】,选择“费款所属年度”进行查询,查到后打印即可。

步骤二:税费申报及缴纳—申报表(财务报表)查询及打印—残疾人就业保障金申报查询,选择“费款所属年度”进行查询,查到后打印即可。

九、北京残保金申报的时候,企业总人数和工资总额填写有误,怎么申请退税呢?

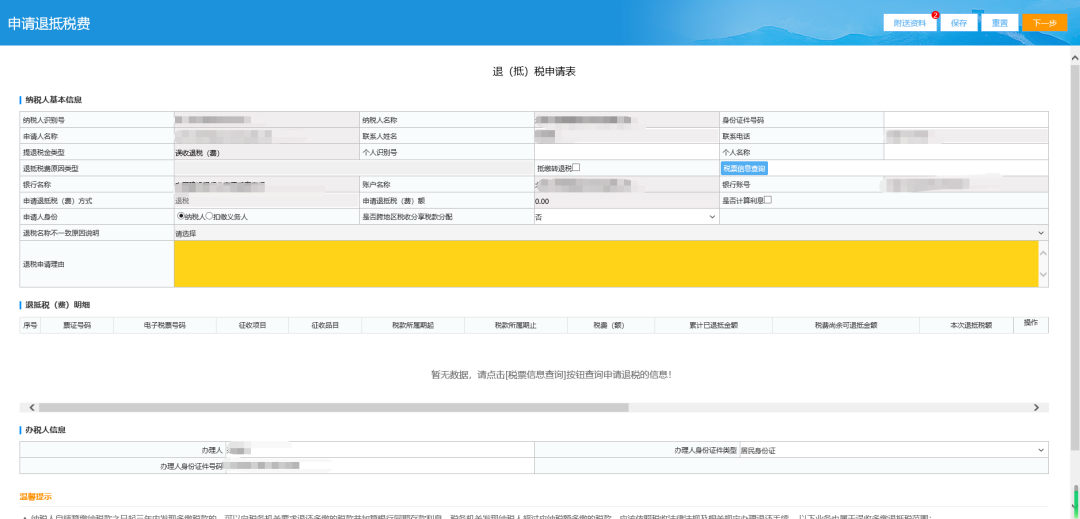

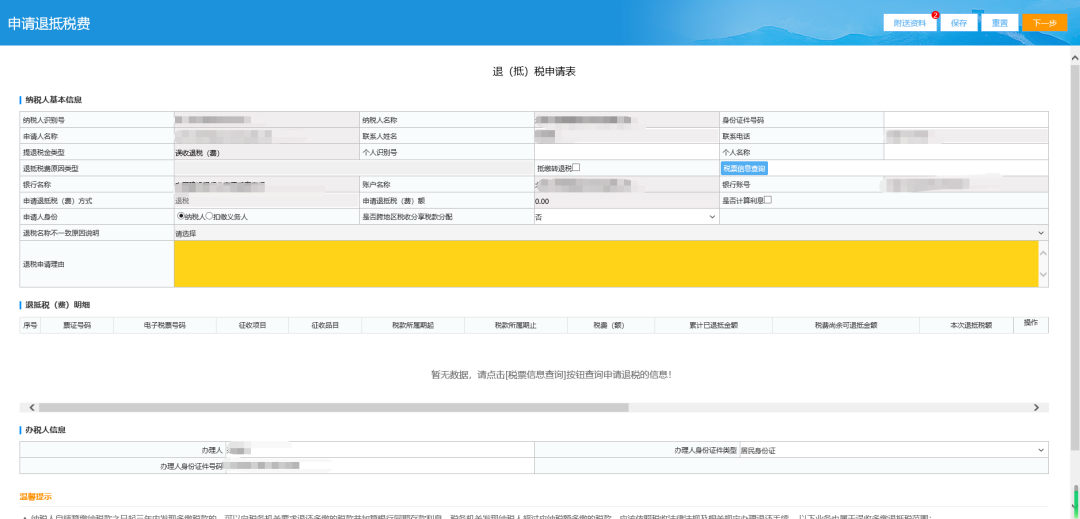

答:您好,请先按照企业实际情况更正残保金申报,再办理退税。更正申报可通过电子税务局【我要办税】—【税费申报及缴纳】—【申报错误更正】,“申报表种类”选择《残疾人就业保障金缴费申报表》,“申报日期”“所属期”选择需更正的时期,点击“查询”—“更正申报”。退税可通过电子税务局【我要办税】—【一般退(抵)税管理】—【误收多缴退抵税】申请。

步骤二:税费申报及缴纳—申报错误更正,“申报表种类”选择《残疾人就业保障金缴费申报表》,“申报日期”“所属期”选择需更正的时期,点击“查询”—“更正申报”。

十、北京残保金申报完后,发现填写的有问题,如何删除?

答:您好,如残保金未缴纳税款,申报有误可以自行选择“申报更正”或“申报作废后重新申报”;如残保金已缴纳税款,只允许申报更正。申报作废可通过电子税务局【我要办税】—【税费申报及缴纳】—【申报作废】,查询已申报的残保金,填写作废理由提交即可。申报更正可通过电子税务局【我要办税】—【税费申报及缴纳】—【申报错误更正】,“申报表种类”选择《残疾人就业保障金缴费申报表》,“申报日期”“所属期”选择需更正的时期,点击“查询”—“更正申报”。

步骤二:税费申报及缴纳—申报错误更正,“申报表种类”选择《残疾人就业保障金缴费申报表》,“申报日期”“所属期”选择需更正的时期,点击“查询”—“更正申报”。

【北京市各用人单位注意】

“从2022年起用人单位安排残疾人就业人数按月计算,不得以全年安排残疾人总数平均后计入用人单位每月安排残疾人就业人数。”这是今年残保金政策的最大变化。即:用人单位2022年需要按月安排残疾人就业,才可以减免当月的残保金,如果当月未安排,过了当月,在次月多安排残疾人就业人数也无法抵未安排月份的就业人数。

欢迎联系“宝策cbj.cc残保金在线客服”,实时在线咨询